インボイス制度開始に向けて、令和3年10月1日設立の派遣会社が増える?

令和5年10月1日よりインボイス制度の適用が開始されます。

インボイス制度は、消費税の実務においては非常にインパクトのある制度です。

現在は、新規に設立したばかりの「消費税免税」の派遣会社であっても、派遣先に対して消費税10%を別途請求していることが大半でしょう。それ自体が間違っているわけではないですし、派遣先が派遣元に支払った消費税は、派遣元の売上にかかる消費税から差し引いて消費税申告をするので、派遣先のとしては、売上にかかる消費税を税務署に払うか、派遣元に払うかだけであり、総支払額は変わらないので派遣先が損をするわけでありません。一方で免税の派遣元ではいわゆる益税となり、消費税分が利益となります。図で検証してみましょう。

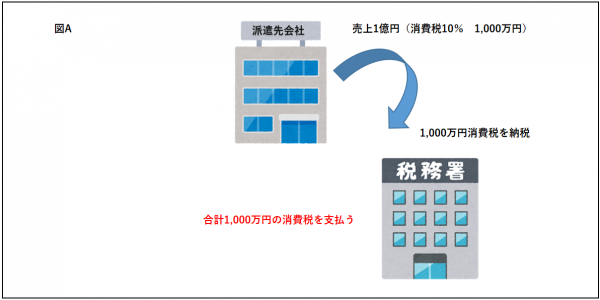

A.売上 1億 消費税10%で1千万円の取引だけの派遣先をイメージしてみましょう。経費がゼロと仮定すると、この派遣先は消費税1千万円を税務署へ納めることになります。1千万円の支出です。

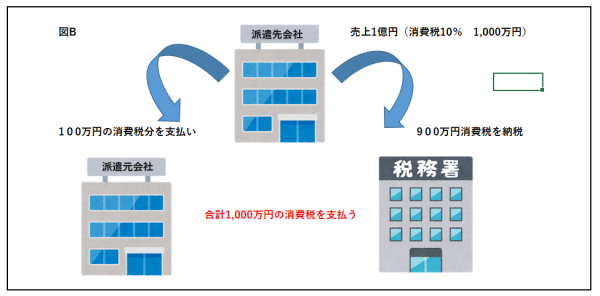

B.同じ売上で、派遣元への派遣料の支払が1千万円(別途消費税100万円)ある場合は、派遣元に消費税100万円を払ったうえで、税務署には1千万円―100万円=900万円を納税します。トータルすれば派遣先は1千万円の消費税支出となり、経費ゼロの場合と支出額合計は変わりません。つまり、消費税として派遣元に支払っても派遣先は何も損はしないわけです。

インボイス制度導入後、免税の派遣会社はなくなる?

ところが、令和5年10月1日以後は、消費税を派遣先に請求する派遣元会社は、国税庁に適格請求書発行事業者の登録をし、登録番号を付与されることが必須となりますし、登録番号がなければ適格請求書を発行することはできません。この適格請求書をインボイスと呼びます。

適格請求書を発行する会社は当然に消費税の課税事業者であることになり、資本金1千万円未満の設立第1期の会社であっても消費税免税となりません。更にこの登録番号は広くインターネットで誰でも見ることができるようになります。派遣元が免税事業者であるかどうかを派遣先は容易に知ることができます。

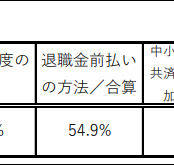

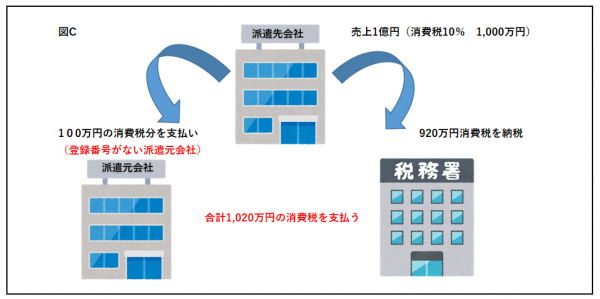

また、免税事業者が仮に10%の消費税を上乗せして請求してきても、その消費税を支払った派遣先では、その10%をそのまま売上にかかる消費税から差し引くことができません。令和5年10月1日~令和8年9月30日までの3年間は、8%(消費税率10%×経過措置割合80%)しか差し引くことができません。つまり、税務署に申告する消費税額は、図Bのケースでは、1千万円-100万円×80%=920万円と変わり、図Cのとおり20万円払う消費税が増えることなってしまいます。登録番号がない免税事業者の派遣元と派遣契約を結んでいる派遣元は納税額が増えることになります。当然に、登録番号がない派遣元との契約を拒む、またはその分の値下げを要求する派遣先が多くなることになります。

結果として、免税事業者である派遣会社はいなくなることが推測できます。なお、この経過措置割合は令和8年10月からは50%に減り、その3年後の令和11年10月1日以後の割合はゼロとなります。年数が経つほど免税事業者とつきあうと消費税額が増えることになります。

令和5年10月1日以後、消費税が免税である派遣会社は事実上、消滅すると思われます。

最後の消費税免税メリットを検討する

そのため、既存の派遣会社では、令和5年9月30日までの最後の消費税免税メリットを得るために、新規に会社設立をして派遣許可を取るケースがでてくると思われます。消費税の免税期間が最大2年と考えると令和3年10月1日設立の派遣会社は増えるかもしれません。もちろん、免税だけを狙ってというのではなく、営業エリアごとに会社を分けたいとか、職種ごと(例えば、事務系派遣と製造派遣を分ける)に派遣会社を設立したいなどの税以外の経営判断も含めたうえでの会社設立になるとは思います。

もちろん単に会社を作るだけでは免税メリットを受けることはできません。2年免税となる派遣会社を作るためのポイントを記載しておきます。実務ではより詳細な判定が必要になるので、あくまで外してはいけないポイントとしてご利用ください。実施にあたっては必ず顧問税理士に確認をお願いいたします。

なお、すでに既存の会社を営業しており、売上規模が5億円を継続して超えているような規模の会社が出資者、またはその代表者が出資するような場合(いわゆるグループ関連会社として設立する場合)は、下記のポイントを満たしても消費税免税とならないことがあるため、ご注意ください。

(参考URL)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6501.htm

派遣会社の消費税免税のポイント

①資本金は999万9,999円以下にする(1千万円未満で設立)

派遣許可の要件、純資産2,000万円以上の要件を満たすためにいきなり資本金2000万円で設立するケースが見受けられますが、その場合は資本金が1千万円以上となるので消費税は設立当初より課税となってしまいます。

②純資産2,000万円をクリアするには、残り1,000万1円は資本金以外で手当する。

(例;資本準備金、利益剰余金)

③許可を得るために、②を満たした段階(純資産2000万円以上の決算書が完成)で公認会計士による監査証明または第1期の決算申告を行う

④第1期の特定期間(通常は、期首から6ヶ月間)の売上または、役員報酬を含めた給与が1千万円以下であれば第2期も免税となります。派遣会社の場合、設立後すぐに許可を得ることはできないので、事実上3ヶ月~4ヶ月は派遣会社として営業できずに、売上が立たない期間があるため、④に該当するケースは充分あり得ます。実質的には営業できない期間があるため、丸2年の免税期間を得られるわけではないのが悩ましいところではありますが、これについてはやむを得ないところです。なお④に該当しない場合でも第1期は免税となります。

令和5年10月1日以後は、インボイス導入により、上記①~④をクリアしていても登録番号がある限りは強制的に課税事業者になるため、一切の判断は不要となります。そういう視点でみれば税実務はシンプルになるといえます。